Sono numerose le imprese che negli ultimi due anni hanno beneficiato del credito d’imposta per investimenti in beni strumentali nuovi. L’agevolazione, introdotta a partire dal 16 novembre 2020, è stata oggetto di proroghe e modifiche. Riteniamo pertanto utile riepilogare i punti principali della normativa attualmente in vigore.

A chi spetta: a tutte le imprese, a fronte dell’acquisto in proprietà o in leasing di beni strumentali nuovi. La spettanza dell’agevolazione è subordinata al rispetto delle norme in materia di sicurezza del lavoro e al corretto adempimento degli obblighi di versamento dei contributi previdenziali ed assistenziali dei lavoratori.

Per quali beni: beni strumentali nuovi; sono esclusi veicoli, fabbricati e costruzioni. I beni “Industria 4.0” sono individuati nelle tabelle A e B allegate alla Finanziaria 2017; relativamente a detti beni, l’agevolazione spetta a condizione che vi sia l’interconnessione dei medesimi al sistema aziendale di gestione della produzione o alla rete di fornitura. Il credito può essere usufruito dall’entrata in funzione del bene (qualora l’interconnessione avvenga nello stesso periodo) o dal periodo dell’interconnessione (qualora avvenga in un periodo successivo). Il requisito dell’interconnessione dei beni deve essere mantenuto anche nei periodi d’imposta successivi, almeno per l’intera durata del periodo di accertamento da parte dell’Amministrazione finanziaria; inoltre, l’impresa deve documentare periodicamente il possesso dei requisiti tecnici richiesti e il mantenimento dell’interconnessione “anche attraverso adeguata e sistematica reportistica” (Circolare del 23/7/2021 dell’Agenzia delle Entrate).

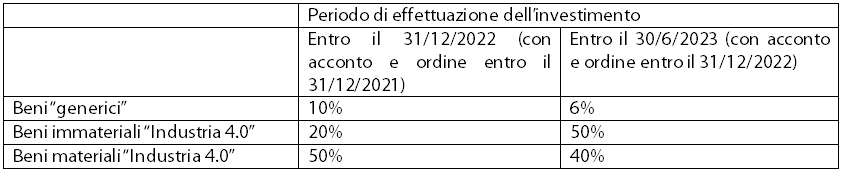

Misura del credito:

I crediti d’imposta sono utilizzabili in compensazione nel modello di pagamento F24 (senza necessità del visto di conformità).

Adempimenti necessari: per i beni “Industria 4.0” è necessaria una perizia da cui risulti che possiedono le caratteristiche tecniche previste e la relativa interconnessione al sistema aziendale; se il costo unitario dei beni è inferiore a € 300.000, la perizia può essere sostituita da una dichiarazione del legale rappresentate. La fattura e gli altri documenti relativi all’acquisizione dei beni devono contenere una specifica dicitura con gli estremi della norma agevolativa: “Acquisto per il quale è riconosciuto il credito d’imposta ex art. 1, comma 44, Legge n. 234/2021”. È necessario che anche sui documenti di trasporto sia riportato l’apposito riferimento. Invece, il verbale di collaudo o di interconnessione non è necessario che riportino detta dicitura. Nel caso in cui i documenti siano stati emessi senza la dicitura, è possibile integrarli, prima di eventuali attività di controllo da parte dell’Amministrazione finanziaria.

Inoltre, entro il termine di presentazione della dichiarazione dei redditi, deve essere trasmessa via PEC al Ministero dello Sviluppo Economico la comunicazione con i dati degli investimenti “Industria 4.0”.

Scadenza: con la Legge Finanziaria 2022 l’agevolazione è stata prorogata, con riferimento ai beni materiali e immateriali “Industria 4.0”, fino al 31/12/2025 (o fino al 30/6/2026 a condizione che entro il 31/12/2025 sia accettato l’ordine e siano versati acconti pari almeno al 20% del costo) con rimodulazione verso il basso della misura del credito spettante. La proroga non riguarda gli investimenti in beni strumentali generici.

Trasferibilità del credito dalle società ai propri soci: è possibile attribuire ai soci di società di persone il credito per investimenti effettuati dalla società, in proporzione alle quote di partecipazione.

Conferimento d’azienda, successione per morte dell’imprenditore: in presenza di queste operazioni straordinarie, se è rinvenibile il bene agevolato da cui origina il credito, il ricevente continua a fruirne. Il credito può essere trasferito agli eredi dell’impresa individuale, purché proseguano l’attività.

Ritardo nell’interconnessione: nel caso in cui il bene entri comunque in funzione, pur senza essere interconnesso, il contribuente può godere del credito d’imposta “in misura ridotta” fino all’anno precedente a quello in cui si realizza l’interconnessione o può decidere di attendere l’interconnessione e beneficiare del credito di imposta “in misura piena”. Tuttavia, la tardiva interconnessione deve dipendere da condizioni oggettive documentate e dimostrate.